퇴직금은 종합소득세 신고 대상인가요? 일시 수령시 세금은 얼마나?

회사에서 퇴사를 하게 되면 퇴직금을 받을 개인형IRP 계좌를 개설을 해야하고 해당 계좌로 입금됩니다.

직장에서 퇴사하게되면 연말정산을 할 수 없고, 다음 해 5월에 종합소득세신고를 해야합니다.

종합소득세 신고시 퇴직금도 신고해야되나?

결론부터 말하면 퇴직금은 종합소득세 신고 대상에서 제외됩니다.

종합 소득세는 기본적으로 이자소득, 배당소득, 부동산소득, 사업소득, 근로소득, 일용직소득, 기타소득에 대해서만 해당되며, 퇴직소득은 분리과세로서 종합소득에 해당되지 않아 신고하지 않아도 됩니다.

퇴직소득은 근로자가 입사한 다음부터 퇴직할 때까지 장기간에 걸쳐 형성된 소득이다.

이 같은 특성을 무시하고 퇴직소득을 퇴직하는 해의 다른 소득과 합산해 종합과세하면 그해 소득세 부담이 커질 수밖에 없다. 그래서 퇴직소득은 다른 소득과 합산하지 않고 따로 떼어 분류과세하고 있다.

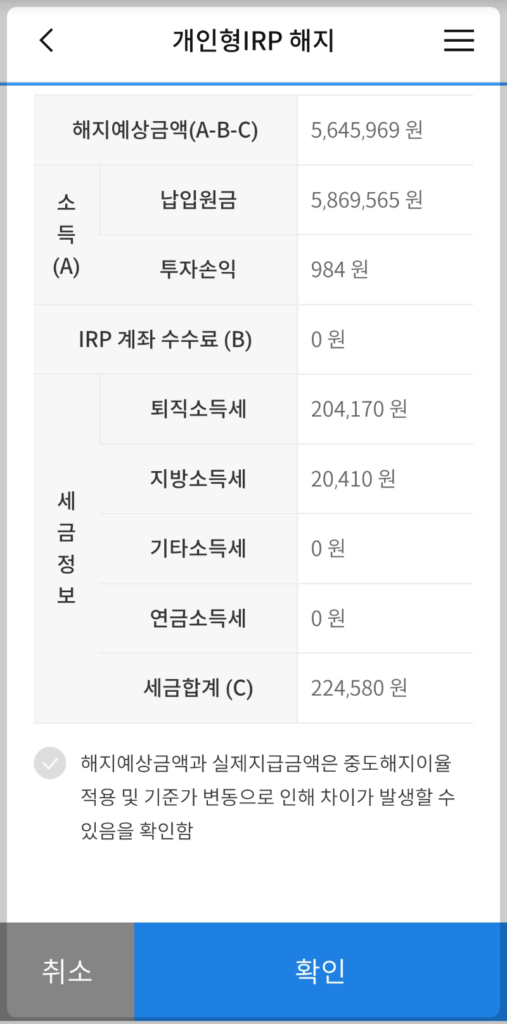

개인IRP 계좌를 해지하게 되면

퇴직소득세와 지방소득세를 제외하고 입금됩니다.

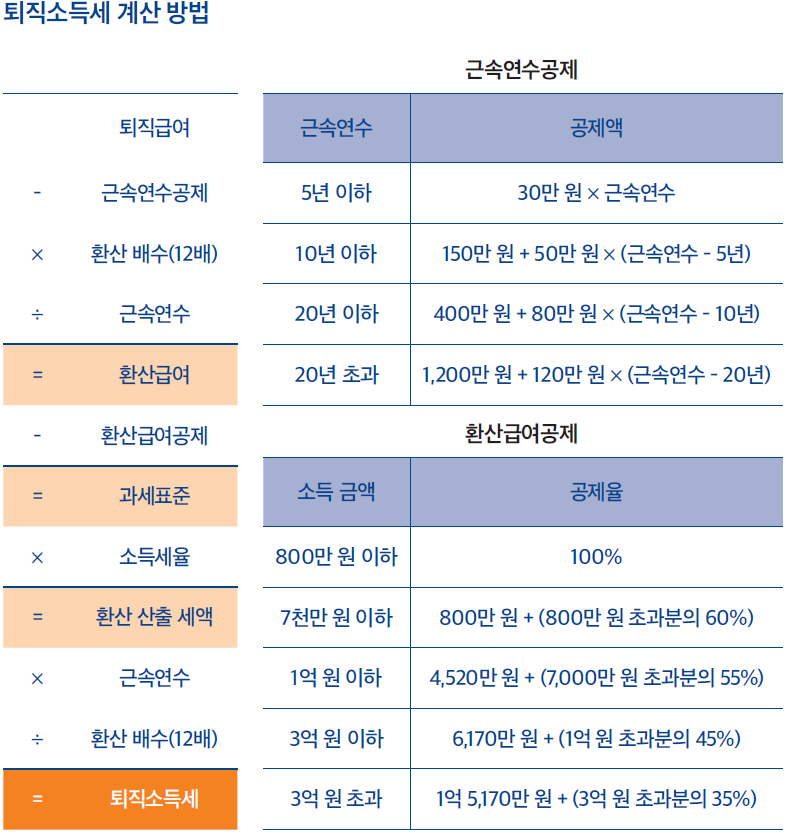

퇴직소득세 계산 방법은?

한 직장에서 장기간 일하면 퇴직금 규모도 커지기 마련인데, 여기에 바로 누진세율(6~45%, 지방소득세 별도)을 적용하면 장기근속자에게 불리할 수밖에 없죠. 이 같은 문제를 해소하기 위해 퇴직소득세를 산출할 때는 ‘연분연승’이라는 별도의 계산 방법을 적용합니다.

‘연분’이란 퇴직금을 근속기간으로 나눈다는 뜻입니다. 연분하게되면 상대적으로 낮은 소득세율을 적용받게 됩니다. 여기에 다시 근속기간을 곱해 최종적으로 납부할 세금을 구하는 것이 ‘연승’입니다.

퇴직소득은 노후생활비 재원이기 때문에 각종 공제 혜택이 많아요. 장기근속자를 우대하기 위해 근속연수 공제가 대표적이고, 이 밖에 퇴직소득 크기에 따라 환산급여 공제도 적용하고 있어요.